巨亏多美滋“卖身”雅士利

雅士利拟出资约11.2亿元收购多美滋;蒙牛欲借此整合奶粉业务的软肋,但专家称并不看好。

雅士利国际于5月2日晚发布公告,拟出资1.5亿欧元(约11.2亿人民币)从达能手中收购多美滋中国全部股权。随这份收购公告一同曝光的,还有多美滋中国近三年业绩的大幅亏损,其2015年净利相比2012年下降了200%。

值得关注的是,多美滋中国在“卖身”前曾在2004年至2012年间连续保持业务增长,并在传统婴幼儿奶粉渠道占据第二大市场份额。然而自2013年相继发生恒天然肉毒杆菌事件、“第一口奶事件”后,多美滋中国业绩便开始一蹶不振。

分析认为,“第一口奶事件”对多美滋中国渠道造成重创,尽管其业绩在复苏,但由于奶粉业务一直是蒙牛软肋,且雅士利业绩也在下滑,因此多美滋此番“易主”前景难料。但对蒙牛及达能集团而言,其奶粉业务“版图”日渐清晰。

净利巨亏200% 雅士利接盘多美滋

根据雅士利国际发布的收购公告,交割后,雅士利将获得多美滋中国的奶粉生产基地及上海研发中心。此外,雅士利正在与达能集团就多美滋中国的过渡性安排、0-3岁婴幼儿营养品的研究合作以及达能集团向多美滋中国供应产品等事宜签署了意向书,但还未最终敲定。

资料显示,2013年雅士利正式并入蒙牛旗下,而多美滋中国是达能集团在中国专门从事婴幼儿配方奶粉业务的间接全资附属公司。收购完成后,多美滋中国将成为雅士利间接全资附属公司。

在等待5月19日雅士利股东大会对收购案做最终表决时,多美滋中国近年来的业绩表现也随之曝光。其净销售额从2012财年的56.83亿元,下降至2015财年的4.17亿元,下降幅度达92.66%;净利则从2012财年的7.92亿元下降至2015财年的负8.39亿元,下降幅度达200%。

面对多美滋中国近三年来业绩连续大幅下滑,雅士利却有着自己的“算盘”。根据尼尔森数据显示,2015年一季度,多美滋中国在上海和江苏的市场份额分别为8.1%和7.9%,而雅士利仅为1%和1.9%。雅士利表示,收购后,多美滋中国将继续主攻一二线城市市场,在获得其销售网络后,将有助于雅士利拓展一二线城市,尤其是华东市场。

“1.5亿欧元的收购价对于蒙牛和雅士利来说很划算。”乳业高级分析师宋亮对新京报记者表示,雅士利不仅买下了多美滋中国的研发中心、奶粉生产基地,还买下了多美滋的生产工艺和技术,“此前蒙牛和雅士利在奶粉配方研发方面相对较差,收购后尤其在特殊配方奶粉这块填补了蒙牛、雅士利的空白”。

渠道不振 多美滋受重创难复原

多美滋中国在1.5亿欧元“贱卖”给雅士利之前,曾是占据我国进口乳粉前三名的明星品牌。雅士利收购公告显示,多美滋中国的收入在2004年至2012年期间保持了连续9年的增长。

然而,自2013年恒天然肉毒杆菌乌龙事件开始,多美滋中国业绩便开始一蹶不振。数据显示,其2013年以来的年收入、净利呈逐年下降趋势,近三年亏损分别为6.48亿元、8.3亿元及8.39亿元。据媒体报道,2013年达能因此事件损失了3.5亿欧元,并在2014年初向恒天然发起了诉讼索赔。

但是,宋亮对新京报记者表示,恒天然事件对多美滋中国业绩有影响,但并不致命,因为同被卷入事件的雅培、娃哈哈等早已恢复。“多美滋中国业绩大幅下滑的实际原因是2013年发生的‘医疗商业贿赂案’,即‘第一口奶’事件。”

知情人透露,“第一口奶”事件发生后,医药渠道已经禁止推广奶粉,因此多美滋中国仅剩下传统线下和线上渠道。上海一位长期代理进口奶粉品牌的经销商对新京报记者表示,受2013年一系列事件影响,上海地区多美滋销售开始下滑,“出事后消费者对这个品牌有一些抗拒和自己的想法,目前销售情况一般般”。

据当时业内推算,医护渠道销量最高可占到企业婴儿奶粉总销量的20%,因此2012年该渠道给多美滋中国的贡献超过10亿元。宋亮认为,“第一口奶”事件对多美滋中国的销售渠道造成了沉重打击,尤其是医护渠道,导致其渠道商信心下滑、营销体系混乱、人才流失,“2014年多美滋整个市场团队就垮掉了”。

不过截至新京报记者发稿,上述说法并未得到达能及雅士利方面的回应。根据雅士利发布的收购公告,影响多美滋中国收入下滑的因素也包括渠道转型。自2015年起,多美滋中国已开始采取直销模式,减少经销商参与数量,以减少相关成本。不过宋亮依旧质疑,直销渠道变革难度很大,“对终端门店的管控和盈利性能、终端门店营销能力等都有待考察”。

中投顾问食品行业研究员梁铭宣对新京报记者表示,“卖身”对多美滋中国来说是一个新的开始,“但是奶粉业务一直是蒙牛的软肋,目前雅士利自身也存在业绩下滑的问题,多美滋中国能否恢复业绩不好说”。

收购背后 蒙牛达能各怀“心机”

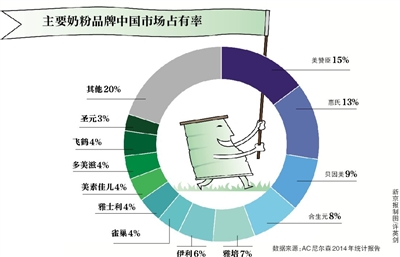

事实上,早在去年12月,蒙牛和雅士利曾就意向收购多美滋中国联合发布公告。当时有分析认为,此次收购完成后,蒙牛很可能凭借雅士利、多美滋、君乐宝跃居国产奶粉品牌市场占有率有所提升。

随着外资与国内乳企的不断“联姻”,乳业高级分析师宋亮认为,未来国内奶粉将形成三大体系:一是达能、蒙牛系,二是雀巢、惠氏系,三是恒天然、贝因美系,这意味着“国内中小企业将逐渐失去话语权”。蒙牛将凭借现有奶粉品牌覆盖从一线到五线城市市场,缩短与竞品的业绩差距,但就整个国内婴幼儿奶粉品牌而言,仍与国际巨头差距甚远。2015年,我国婴幼儿奶粉进口量同比增长46.5%,其中达能旗下婴幼儿奶粉在华销售额与伊利、飞鹤总和持平。

年报数据显示,蒙牛业绩在2014年首次冲进“500亿俱乐部”后,于去年迎来了三年来的首次下滑。其中,雅士利去年仅为蒙牛贡献了0.36亿元的利润,同比下降70%。

宋亮对新京报记者表示,蒙牛目前的主要短板在婴幼儿配方奶粉。此次雅士利收购多美滋中国以及即将推出的系列新品,都可以看到蒙牛在其背后的支持。

“收购多美滋中国是蒙牛与达能多轮谈判的结果。达能亚洲入股雅士利,帮助蒙牛分担了雅士利的财务风险,而蒙牛则要帮助达能解决多美滋中国问题。蒙牛起初想要整合达能的奶粉业务,但由于奶粉业务是达能优良资产,因此退而整合多美滋。”宋亮表示。

截至记者发稿,蒙牛方面并未就支持雅士利收购多美滋中国的问题予以回应。不过梁铭宣对新京报记者表示,对蒙牛而言,多美滋并入雅士利是蒙牛奶粉业务整合的一次新进展。

蒙牛总裁孙伊萍在4月22日雅士利新品发布会上也曾透露,随着雅士利品牌升级和渠道转型的完成,未来蒙牛奶粉业务的增速将比传统液态奶要快。

相较于蒙牛而言,多美滋中国原“东家”达能集团却在不断精简在华奶粉品牌。在计划出售多美滋中国业务之前,达能曾在今年3月宣布,因战略调整,停止在中国市场销售金装可瑞康奶粉,未来重点布局旗下爱他美、诺优能两大品牌。梁铭宣认为,在行业竞争愈发激烈的大背景下,达能提前甩掉包袱“也是不错的选择”。(来源: 新京报)

[责任编辑:]

相关阅读

- (2015-07-27)达能甩卖多美滋中国业务

- (2015-12-03)多美滋中国业绩一落千丈 达能出售多美滋中国意在蒙牛

- (2014-11-03)达能投33亿成雅士利二当家:一个要本土化一个要国际化

- (2015-09-23)雅士利拟收购欧世蒙牛 蒙牛全面整合奶粉业务

开拓科技创新,撬动橡塑业高质量发展

开拓科技创新,撬动橡塑业高质量发展

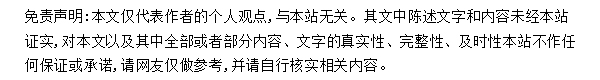

梅特勒托利多针对“难以发现”的污染物推出高品质X射线检

梅特勒托利多针对“难以发现”的污染物推出高品质X射线检

探索婴幼儿辅食市场高质量发展之路,为宝宝成长保驾护航

探索婴幼儿辅食市场高质量发展之路,为宝宝成长保驾护航

《食品安全最佳实践白皮书(2021-2022年)》四大主题发布

《食品安全最佳实践白皮书(2021-2022年)》四大主题发布

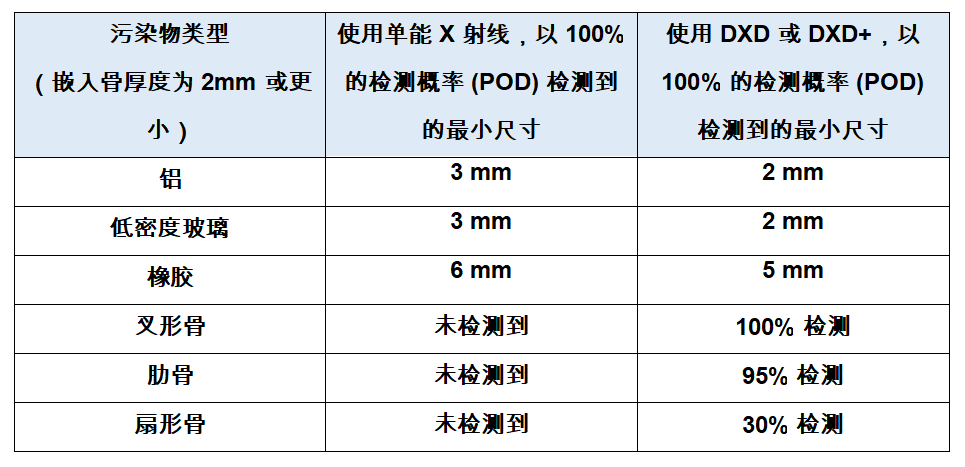

挪帝克开设京东旗舰店 与京东全球购达成战略合作

挪帝克开设京东旗舰店 与京东全球购达成战略合作

2019《食品安全导刊》杂志订阅返百元红包!

2019《食品安全导刊》杂志订阅返百元红包!

METTLER TOLEDO将在Interpack上展示能够提高食品生

METTLER TOLEDO将在Interpack上展示能够提高食品生

《食品行业科技创新白皮书》重磅发布!

《食品行业科技创新白皮书》重磅发布!

沃尔玛食品安全协作中心首次发布《愿景报告》

沃尔玛食品安全协作中心首次发布《愿景报告》

全球食品创新平台第五期项目甄选火热展开

全球食品创新平台第五期项目甄选火热展开

参与评论