食品行业巨头卡夫亨氏并购挂牌上市 双方优势互补

双方合并可优势互补

今年3月25日,HJ亨氏公司和卡夫食品集团有限公司达成一项最终合并协议,原计划下半年完成合并,但提前至7月2日完成,新公司成为了全球第五大、北美第三大食品和饮料公司。新公司将拥有8个年销售额超过10亿美元,以及5个年销售额介于5亿美元至10亿美元的品牌。

中国食品商务研究院研究员朱丹蓬认为,双方合并可优势互补,市场份额有望提升,此举对双方各自的一些潜在竞争对手会存在较大的影响,但这个影响不会在2015年立马呈现,真正的影响及效益的爆发会在2016、2017年左右。

卡夫·亨氏挂牌上市后,根据协议条款,亨氏现有股东将共同拥有新公司51%的股份,卡夫股东持49%的股份。卡夫股东除了持有新公司的股份,还将获得每股16.50美元的特别现金股息。合计约100亿美元的特别股息将由伯克希尔哈撒韦公司和3G资本股权投资完全出资。新公司领导团队由前亨氏公司高管主导。

亨氏将助卡夫进入中国市场

卡夫·亨氏的首席执行官Bernardo Hees认为,卡夫食品有望借助亨氏的全球网络进行美国以外的业务拓展,“亨氏在中国市场的良好渠道和品牌影响力,有机会为卡夫进入中国市场铺路”。

据介绍,亨氏是具有146年历史的美国品牌,在1984年进入中国,专注于大婴儿食品、酱料及调味品业务。目前,亨氏通过跨境电商平台继续开拓中国市场,今年5月,该集团旗下的意大利奶粉品牌派乐萌通过电商引入中国,据透露,后续还将引入英国、澳洲的亨氏婴儿辅食和零食,以及其他国外酱料。

[责任编辑:]

相关阅读

- (2015-03-26)食品巨头卡夫亨氏合并 巴菲特等增持100亿

- (2015-07-09)食品行业巨头卡夫亨氏并购挂牌上市 双方优势互补

- (2014-06-26)可口可乐果汁标签或涉嫌虚假宣传

- (2014-10-20)中国方便食品行业变局中重生 由“分饼”走向“造饼”

Mettler-Toledo 在中国国际渔业博览会上展示创新的产品

Mettler-Toledo 在中国国际渔业博览会上展示创新的产品

食品异物问题频发?是时候了解X射线检测了

食品异物问题频发?是时候了解X射线检测了

开拓科技创新,撬动橡塑业高质量发展

开拓科技创新,撬动橡塑业高质量发展

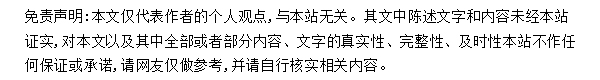

梅特勒托利多针对“难以发现”的污染物推出高品质X射线检

梅特勒托利多针对“难以发现”的污染物推出高品质X射线检

探索婴幼儿辅食市场高质量发展之路,为宝宝成长保驾护航

探索婴幼儿辅食市场高质量发展之路,为宝宝成长保驾护航

《食品安全最佳实践白皮书(2021-2022年)》四大主题发布

《食品安全最佳实践白皮书(2021-2022年)》四大主题发布

《保健食品真实世界研究通则》团标技术审查与特食跨

《保健食品真实世界研究通则》团标技术审查与特食跨

凝聚全球食饮智慧 SIAL西雅展国际化水平再创新高

凝聚全球食饮智慧 SIAL西雅展国际化水平再创新高

精准把控 高质发展,第三届微生物安全与应用会议在

精准把控 高质发展,第三届微生物安全与应用会议在

《食品行业科技创新白皮书》重磅发布!

《食品行业科技创新白皮书》重磅发布!

参与评论