五粮液信披四宗罪:投资者告赢获赔千万

●2009年9月9日五粮液发布公告称,因公司涉嫌违反了证券法的规定,被证监会立案调查。

●2011年5月28日五粮液宣布收到证监会处罚决定书,认定其存在信息重大遗漏、信息披露不完整不及时、年报差错没有更正等行为,对五粮液公司以及董事长唐桥等8名高管处以累计149万元的罚款。

●2011年10月上海嘉澜达事务所宋一欣律师、浙江裕丰律师事务所的厉健以及河北功成律师事务所薛洪增律师等组成律师协作团,代表股民起诉五粮液公司,要求就信息披露违规对股民进行赔偿。

●2013年5月信披违规诉讼时效截止日临近,成都中院宣布受理这一案件,提起诉讼的股民只有150余人,不及五粮液股东总数的万分之五。

●2014年10月五粮液公告称,经法院调解,公司向141名原告一次性支付人民币1344万元,赔偿原告因公司虚假陈述而造成的投资损失。

五粮液信息披露“四宗罪”

其一,五粮液关于投资公司对成都智溢塑胶有限公司在亚洲证券的证券投资款《澄清公告》存在重大遗漏,即未披露投资对智溢塑胶在亚洲证券的5500万元证券投资款承担的负责收回责任。

其二,五粮液在中国科技证券有限责任公司的证券投资信息披露不及时、不完整。2000年7月20日,五粮液投资公司在中科证券宜宾营业部开立资金账户,由投资公司人员操作并纳入账务核算。2007年11月30日,中科证券破产案第一次债权人会议召开,投资公司委托律师参会,确认投资公司在中科证券证券投资款已经被法院列为破产债权的事实,但是未披露,直至2009年2月18日公布2008年度报告。

其三,五粮液2007年年报存在录入差错未及时更正。

其四,五粮液未及时披露董事被司法羁押事项。2006年5月12日起担任董事的王子安同年8月被“双规”,五粮液时任董事长王国春知情,但未按照规定及时公告,直至2008年2月28日才在2007年年报中披露。

据中国证监会行政处罚决定书【2011】17号

新京报讯近日,154名五粮液投资者结束历时五年的维权长跑,终获成功。

据五粮液公司最新公告,经成都市中级人民法院调解,五粮液向141名原告一次性支付人民币1344万元,赔偿原告因公司虚假陈述造成的投资损失。根据调解书,法院减半收取诉讼费,诉讼费由五粮液公司承担。

五粮液对此表示,将依法依规处理好投资者诉讼相关事宜。

诉讼失效前夕才立案

2011年5月28日,中国证监会向五粮液下发行政处罚决定,认定五粮液在信息披露上存在四大违法事实,其中包括了信息的重大遗漏、信息披露不完整不及时、年报差错没有更正等行为。据此对五粮液公司及8位高管开出总额达149万元的罚单。

随后,上海嘉澜达事务所宋一欣律师、浙江裕丰律师事务所的厉健以及河北功成律师事务所薛洪增律师等,组建了“五粮液民事赔偿案原告律师协作团”,帮助投资者联合向五粮液提起诉讼。

作为主要发起人、资本市场维权律师宋一欣通过公开信息,向五粮液投资者征集证券民事诉讼的代理,符合起诉条件的五粮液投资者,须为于2007年11月30日到2009年9月9日期间买过五粮液的股票,并且持有到了2009年9月9日以后卖出或者是现在还继续持有者,造成损失的投资者,可通过律师团队进行集体诉讼。

但由于种种原因案件迟迟没有立案,直到2013年5月末,成都市中级人民法院才受理了这个由154名的五粮液投资者组成集体原告的证券维权诉讼。当时,宋一欣在自己的微博上表示,五粮液虚假陈述民事赔偿案是在诉讼期即将于2013年5月28日失效前的最后关头才得以受理的,这样结果得来不易。

五粮液称将依法处理好诉讼事宜

据五粮液2013年5月31日发布的公告,成都市中级人民法院立案受理五粮液民事赔偿案的原告154人的诉讼,索赔的总标的金额为1910万元。

10月12日晚间,五粮液股份有限公司副总经理彭智辅在回应新京报记者采访时称,五粮液重视投资者利益,将积极配合法院依法依规处理好投资者的诉讼相关事宜。

为何起诉的投资者甚少?

据2011年五粮液年报,公司登记股东人数近30万。而在两年诉讼时效届满时,仅有154位原告参与维权诉讼。仅占总人数的约万分之五。

北京安杰律师事务所合伙人陆群威在接受新京报记者采访时表示,之所以出现这样的状况,原因在于投资者维权信息匮乏,很多投资者甚至并不知晓公司违规被罚及投资权益受损可起诉等信息。作为分散的小股东,个体与个体之间的联结并不容易;对于诉讼成本律师费、诉讼费的顾虑也通常是小股东没能及时提起诉讼的原因。另外,顾虑地方保护、司法不公等因素,大部分投资者对依法维权缺乏信心。

2011年5月,证监会向五粮液公司下发处罚决定书,认定其存在信息披露违规问题。按照法律规定,处罚决定下达之后的两年之内为投资者追诉期限,但投资者代理律师于2012年向法院提起诉讼之后,却一直到2013年5月,诉讼时效届满当天方才被受理。

陆群威认为,案件迟迟没能受理,也与此类诉讼的难度有关。此类维权案件通常要在上市公司所在地进行,各方的利益博弈与地方保护等因素,都有可能增加诉讼的难度。

部分投资者失去追偿信心

“历时太长,诉讼过程一言难尽。”曾代理28位五粮液投资者的许峰律师在接受新京报记者采访时表达了他的遗憾。

2011年,许峰曾代理28位五粮液投资者,以五粮液信息披露违规为由向法院提起诉讼。但在这之后,大部分投资者先后以各种原因退出起诉。以至于在五粮液公布赔偿方案时,未能获得赔偿。

许峰介绍,他所代理的投资者中,一部分是因为起诉时间较晚,超过了诉讼有效期,而另一部分则在漫长的诉讼等待中失去了信心,不再抱希望,最终没有参与起诉。

许峰认为,“这类诉讼胜诉概率还是挺大的,但投资者和企业之间存在信息不对称的问题。”很多投资者并不了解相关法律和投资者权益,所以没有参与诉讼的意识,而了解信息的投资者又对该类诉讼缺少信心,因此也很少参与。

有律师认为,近年来,有部分法院以“证券市场系统风险”等理由,判决投资者在类似诉讼中败诉,或者投资者虽然胜诉,但获得的赔偿极低,严重挫伤投资者依法维权的信心。

首例权证股民获赔

在五粮液信息披露违规期间,有部分投资者购买“五粮YGC1”认购权证,行权后持有五粮液股票,以虚假陈述为由起诉五粮液。“在以往案件中,这种情况从来没有出现过。”原告代理律师之一的宋一欣律师称,“认购权证行权后持有五粮液股票,与五粮液虚假陈述行为是否有因果关系、损失认定等,成为原被告双方争议焦点之一。”

权证是一种股票期权,是持有人在规定期间内或特定到期日,有权按约定价格(行权价)向发行人购买或出售标的股票。在2006年4月3日至2008年3月26日间,五粮液公司发行了YGC1认购权证,时段上与虚假陈述实施日有重叠。

宋一欣律师曾公开撰文指出,认购权证指的是最终通过行权买入相应的标的证券。因此,买入五粮YGC1在2007年11月30日至2008年3月26日间行权,并持有至2009年9月9日及以后卖出或继续持有,且存在损失者,可以对五粮液提出索赔。(本版采写/新京报记者王叔坤)

五粮液投资者维权案虽胜犹悲

据报道,历时5年诉讼之后,五粮液投资者终于迎来了最后的胜利——经成都市中级人民法院调解,五粮液向141名原告一次性支付人民币1344万元,赔偿原告因公司虚假陈述造成的投资损失。

这貌似一个不错的结果,投资者“挑战”上市公司成功,不仅开启了证券投资者诉讼获赔的先案,更为审理证券虚假陈述提供了“立案阶段调解结案”的新模式。

但是,客观而论,这仅仅是一个虽喜犹悲的结局,某种程度上,甚至可以称之为“投资者无奈的妥协”。之所以如此评价,一是因为诉讼周期过长,二是因为获赔人数占比过低。

诉讼周期的过长,不但直接增加了投资者的诉讼成本(包括间接成本),而且间接导致了绝大多数投资者的放弃。回顾五粮液信息披露违法案始末,证监会早于2009年9月即对其正式立案,并于2011年5月对其下发《行政处罚决定书》。可是,直到案发后5年、违法事实确凿后3年,极少数投资者才最终获得应有的赔偿,这显然是不能令人满意的。

再论获赔人数占比过低,五粮液2011年年报显示,其时登记股东人数近30万,亦即是说,遭受五粮液信息披露违法产生损失的投资者将近30万人。但最终仅有154位投资者起诉并立案、仅有141位原告调解获赔,成功获赔人数占比全部投资者仅约万分之五,近乎可以忽略不计。

诉讼周期为何如此漫长?其实,详查五粮液信息披露违法始末,并非因为此案案情有多么复杂,而是因为监管部门的执法效率不高,从正式立案到下发《行政处罚决定书》,此间居然耗时长达近2年。

获赔人数占比为何如此之低?这并非因为投资者的维权意识不够,也不完全因为投资者对依法维权缺乏信心,而是因为法院对被告方五粮液的倾向性配合——证券诉讼案的诉讼时效一般为2年,而法院在五粮液违法事实确凿后,却在近2年的时间里不正式受理该案,最终留给投资者的起诉准备期仅有不足10天,从而导致绝大多数投资者措手不及,这显然极其耐人寻味。

诚然,当下五粮液信息披露违法案已经结案,极少数投资者已经成功获得赔偿。但是,这并不值得我们为之庆幸,当下这个貌似不错结果的取得,其实相当地侥幸。如果当初没有律师自发组建“五粮液民事赔偿案原告律师协作团”,没有媒体对该案进行跟踪报道,其最终结果很可能不了了之,恐怕连万分之五的获赔比例都没有。

之于当下而言,反思这起诉讼周期过长、获赔人数过低的证券索赔案,包括监管部门和司法机关,均应对此深刻反思,为何在A股市场诞生已有25年之际,我们的“融资市”本质依然没有改变?为何在无数起上市公司违规披露案发之后,广大投资者的维权之路依然如此艰辛。

相关热词搜索:五粮液

[责任编辑:]

Mettler-Toledo 在中国国际渔业博览会上展示创新的产品

Mettler-Toledo 在中国国际渔业博览会上展示创新的产品

食品异物问题频发?是时候了解X射线检测了

食品异物问题频发?是时候了解X射线检测了

开拓科技创新,撬动橡塑业高质量发展

开拓科技创新,撬动橡塑业高质量发展

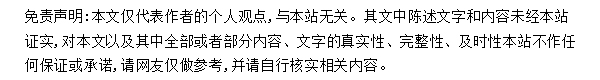

梅特勒托利多针对“难以发现”的污染物推出高品质X射线检

梅特勒托利多针对“难以发现”的污染物推出高品质X射线检

探索婴幼儿辅食市场高质量发展之路,为宝宝成长保驾护航

探索婴幼儿辅食市场高质量发展之路,为宝宝成长保驾护航

《食品安全最佳实践白皮书(2021-2022年)》四大主题发布

《食品安全最佳实践白皮书(2021-2022年)》四大主题发布

凝聚全球食饮智慧 SIAL西雅展国际化水平再创新高

凝聚全球食饮智慧 SIAL西雅展国际化水平再创新高

精准把控 高质发展,第三届微生物安全与应用会议在

精准把控 高质发展,第三届微生物安全与应用会议在

《食品行业科技创新白皮书》重磅发布!

《食品行业科技创新白皮书》重磅发布!

沃尔玛食品安全协作中心首次发布《愿景报告》

沃尔玛食品安全协作中心首次发布《愿景报告》

参与评论